Внутригородское муниципальное образование Санкт-Петербурга

Управление федеральной налоговой службы по Санкт-Петербургу

В 2023 году введен новый механизм уплаты налогов с использованием ЕНС — единого налогового счета. ЕНС пополняется с помощью Единого налогового платежа (ЕНП) до срока уплаты налогов. Деньги зачисляются Единым налоговым платежом один раз в месяц не позднее 28 числа, налоговый орган распределяет их по обязательствам на основании деклараций и уведомлений об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов, предоставляемых налогоплательщиком не позднее 25 числа.

Для распределения ЕНП по платежам с авансовой системой расчетов налогоплательщик должен подать в налоговый орган по месту учета уведомление об исчисленных суммах или декларацию (расчет).

В феврале 2023 года не позднее 27 февраля (с учетом переноса срока из-за выходных дней) налогоплательщикам необходимо подать уведомления об исчисленных суммах:

— по налогу на прибыль организаций с доходов, исчисляемых по ставкам, отличным от ставки, указанной в п.1 ст.284 НК РФ — за январь;

— по налогу на прибыль с доходов, полученных иностранной организацией — за январь;

— НДФЛ, удержанного за период с 23 января по 22 февраля;

— страховых взносов — за январь;

— транспортного налога организаций — за 2022 год;

— земельного налога организаций — за 2022 год;

— налога на имущество организаций — за 2022 год.

Также не позднее 27 февраля организациям и индивидуальным предпринимателям необходимо сдать расчет 6-НДФЛ за 2022 год.

Произвести уплату указанных выше налогов и взносов необходимо не позднее 28 февраля 2023 года.

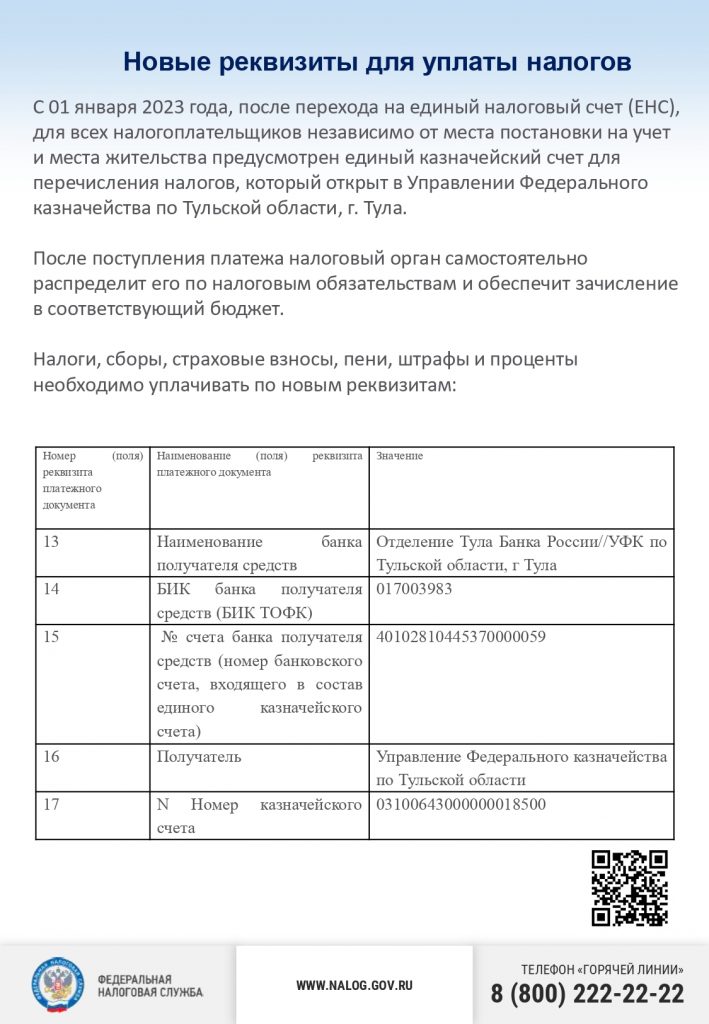

Все налоговые платежи с 1 января 2023 уплачиваются налогоплательщиками (вне зависимости от места постановки на налоговый учет) на единый казначейский счет, открытый в Управлении Федерального казначейства по Тульской области.

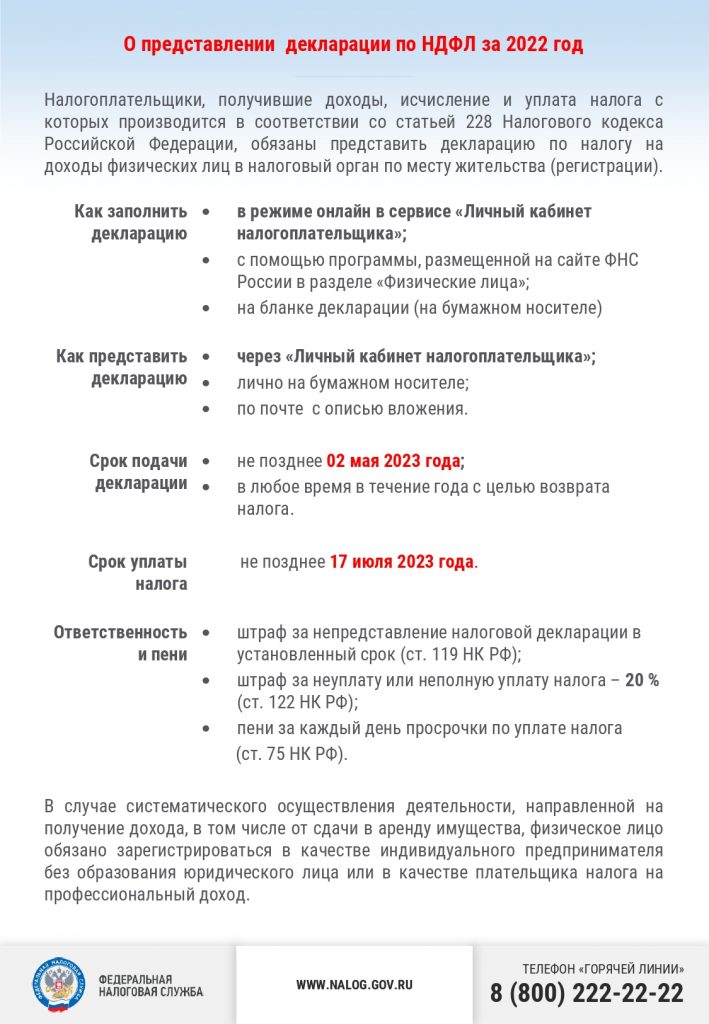

Если Вы в 2022 году получили доход:

не забудьте не позднее 02.05.2023 представить в налоговый орган по месту жительства декларацию по налогу на доходы физических лиц по форме 3-НДФЛ за 2022 год. Срок уплаты самостоятельно исчисленного налога — не позднее 17.07.2023.

Заполнить декларацию можно:

Декларацию можно представить:

— через Личный кабинет;

— по почте или лично.

За непредставление декларации в установленный законодательством срок применяются санкции в соответствии с пунктом 1 статьи 119 НК РФ.

При непредставлении декларации по доходам, полученным от продажи и в порядке дарения недвижимости, налоговым органом проводится проверка и начисляется налог на основании имеющейся у налоговых органов информации (пункт 1.2 статьи 88 НК РФ).

Декларацию, представляемую только с целью возврата налога, можно подать в налоговый орган в любое время в течение года.

Налогоплательщики, получившие доходы от продажи и (или) в порядке дарения недвижимого имущества, транспортных средств, цифровых финансовых активов, доходов от источников за пределами РФ, доходы в виде выигрышей, вознаграждений по договорам гражданско-правового характера, а также доходы в виде прибыли / фиксированной прибыли контролируемых иностранных компаний, обязаны представить налоговую декларацию по форме 3-НДФЛ за 2022 год в налоговый орган по месту жительства в срок не позднее 02.05.2023 и уплатить самостоятельно исчисленный налог к уплате в бюджет в срок не позднее 17.07.2022.

Для удобства взаимодействия с налоговыми органами рекомендуется использовать «Личный кабинет налогоплательщика для физических лиц.